Nur rund 20% der Kleinen und Mittleren Unternehmen (KMU) nützen den Vorteil einer betrieblichen Altersvorsorge. Einer der Gründe dafür liegt im Informationsmangel über die steuerlichen Begleitvorschriften. Hier eine knappe Darstellung des Modells:

Abgabenbelastung reduziert verfügbare Mittel für private Vorsorge

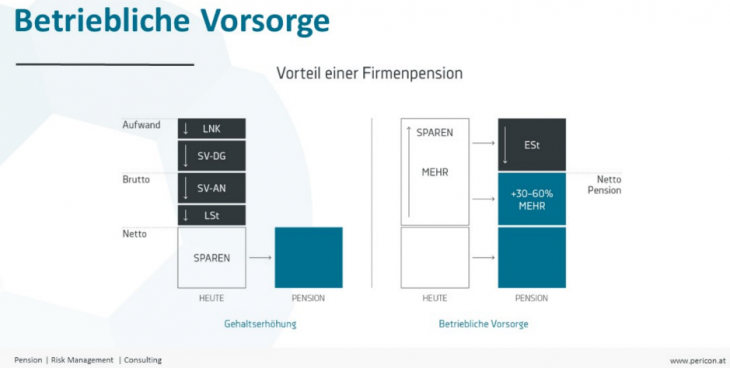

Eine Gehaltserhöhung oder eine Gewinnausschüttung führen stets zu einer Abgabenbelastung. Lohnnebenkosten, Sozialversicherung und Steuer führen dazu, dass meistens weniger als rund 50% der Bruttoerhöhung (bzw. Entnahme/Dividende) beim Mitarbeiter (Gesellschafter-Geschäftsführer) ankommen. Aus dem Blickwinkel des Unternehmens sind es meist weniger als 40%. Diese Belastung des Aktiveinkommens führt dazu, dass dann nur ein geringer Teil der Vergütung tatsächlich im Rahmen einer privaten Vorsorge angespart werden kann.

Betriebliche Vorsorge als optimale Lösung

Wird anstelle einer Gehaltserhöhung oder Gewinnausschüttung eine Vorsorgeleistung zugesagt/gewährt, so stellt dies keinen Zufluss dar. Beiträge hierfür unterliegen also keinen Lohnnebenkosten, keinen Sozialversicherungsbeiträgen und keiner Einkommenssteuer. Beiträge hierfür unterliegen also keinen Lohnnebenkosten, keinen Sozialversicherungsbeiträgen und keiner Einkommenssteuer. Erst bei Pensionsantritt sind diese abgabenpflichtig (Zufluss-Prinzip). Da in der Pension geringere Sozialversicherungsanteile anfallen und die meisten Pensionisten dann eine niedrigere Steuerprogression haben, entsteht in Summe ein beachtlicher Vorteil. Durchschnittlich 30% bis 60%mehr Pension (netto) bei gleichem ursprünglichem Aufwand für das Unternehmen.

Zu beachten ist allerdings, dass aufgrund der für den Betrieb entstehenden Liquidiätsbelastung eine betriebliche Pensionsvorsorge für die Mitarbeiter nicht in jedem Fall sinnvoll sein wird und immer im Einzelfall überlegt und besprochen werden sollte. Bei Interesse sollten wir die Thematik im Zuge einer Besprechung abklären.